¿De qué forma se puede pactar el salario en especie?

Como ya se anotó, el salario puede pactarse en dinero, o parte en dinero y parte en especie. Este último caso se presenta cuando el empleador suministra al trabajador, en parte de pago del salario, vivienda, alimentación, vestuario, vales de alimentación, primas extralegales, auxilios para gasolina, etc.

El salario en especie sólo puede ser parcial y su equivalente monetario no podrá exceder el 50% de la totalidad del salario. Si el trabajador devenga el mínimo legal, el salario en especie no puede ser superior al 30% del mismo.

Para los efectos relacionados con la cotización a la seguridad social, los pagos laborales no constitutivos de salario de los trabajadores particulares no podrán ser superiores al 40% del total de la remuneración. Esto quiere decir que el excedente de esta suma no recibe el beneficio.

Siempre que se pacte salario en especie, debe asignársele un valor en el contrato. Ejemplo: para una profesora de colegio privado que tiene sus hijos como alumnos en la institución debe quedar claro qué porcentaje del salario es en especie y a qué pagos se les imputa esa suma.

Los suministros de salario en especie dejarán de tener carácter salarial cuando las partes expresamente así lo acuerden, siempre que no tengan las características que los determinen como salario.

Es claro que cualquier desacuerdo inicial o sobreviniente sobre el precio del suministro en especie puede y debe ser materia de revisión mediante el mecanismo pericial.

Pactos no salariales

Es bastante usual que el salario en especie sea usado como un mecanismo de remuneración dentro de los pactos de calificación no salarial, por ejemplo, para darle un beneficio de alimentación subsidiado al trabajador.

En estos casos cómo se reduce la base salarial del trabajador lo que incide en sus aportes a la seguridad social es fundamental ver cómo va a compensar ese faltante dentro de su remuneración normal.

Ejemplo: Al señor Julio Roa se le paga una compensación de $ 2.000.000 mensuales, de los cuales el 30%, es decir $ 600.000, serán entregados a través de vales de alimentación, previo acuerdo para quitarle a esa suma la naturaleza salarial. Lo anterior quiere decir que su base salarial para todos los efectos legales pertinentes será de $ 1.400.000.

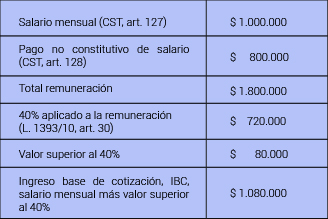

Ejemplo de la Ley 1393 de 2010: Un trabajador dependiente, recibe por concepto de salario básico mensual un valor de $ 1.000.000 y además recibe un pago no constitutivo de salario por valor de $ 800.000, siendo la cotización de conformidad con el artículo 30 de la Ley 1393 de 2010 la siguiente:

En nuestro ejemplo el ingreso base de cotización a los sistemas de salud, pensiones y riesgos profesionales corresponderá a $ 1.080.0000 valor que resulta de la suma del salario mensual y el monto de los pagos no constitutivos de salario que excede el 40% del total de la remuneración en aplicación de lo previsto en el artículo 30 de la Ley 1393 de 2010. Existen interpretaciones en el sentido de considerar que el 40% se debe calcular sobre la parte no salarial.

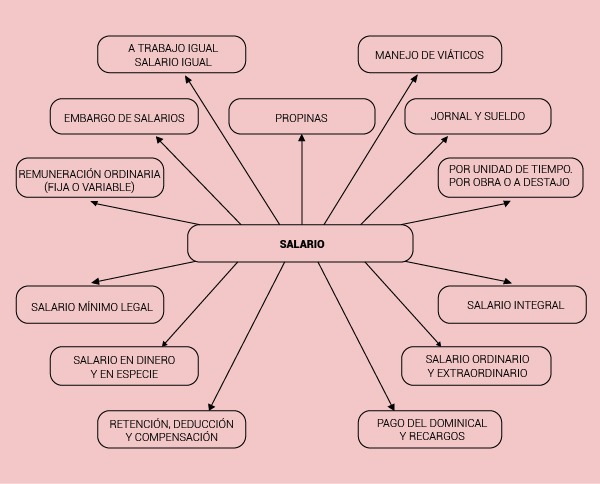

¿Cómo se pacta por unidad de tiempo y por unidad de obra?

Por unidad de tiempo. Las partes pueden acordar el salario teniendo en cuenta sólo el tiempo. Tenemos los siguientes ejemplos: $ 10.000 por hora, o $ 50.000 diarios, o $ 350.000 semanales, o $ 1.000.000 quincenales, o $ 5.000.000 mensuales, en los que la unidad de tiempo es la hora, el día, la semana, la quincena y el mes.

El salario toma denominaciones particulares según se pacte por días o por períodos mayores:

- Se denomina jornal cuando se pacta por días, por ejemplo, el empleador pagará al trabajador un salario de $ 50.000 diarios.

- Sueldo si se pacta por períodos mayores de un día. Por ejemplo, el empleador pagará al trabajador un sueldo de $ 1.000.000 quincenales, como se observa, la expresión salario es genérica y las voces jornal y sueldo son específicas.

Hay que tener en cuenta que el jornal es el salario estipulado por días.

- A destajo o por unidad de obra. Se paga cierta cantidad por cada pieza que fabrique o procese el trabajador. No siempre es posible pactarlo, pues depende de la índole de la labor. Con una secretaria recepcionista, por ejemplo, no se podría pactar así.

Parece apropiado concluir que a propósito del salario a destajo no son aplicables las normas sobre el salario mínimo si el trabajador no está obligado a cumplir la jornada ordinaria. Por el contrario, cuando sí lo está deberá recibir el salario mínimo, aunque el valor de las unidades producidas no alcancen dicho límite.

Cuando al trabajador se le paga por tarea, puede este comprometerse a realizar una determinada cantidad de obra —por ejemplo 5 pantalones diarios—, y el empleador obligarse a pagar una suma determinada en dinero —por ejemplo $ 100.000 el día—, entendiéndose que el trabajador cumple su jornada cuando termina la obra.

Como se ha expresado, las modalidades descritas no son las únicas, y dentro de las pautas legales el empleador y el trabajador pueden acordar la que más les convenga ya que hay libertad de estipulación.

¿Qué es el salario integral?

El salario integral es una modalidad de remuneración incorporada en nuestra legislación a partir de la Ley 50 de 1990. Cuando el trabajador devengue un salario ordinario de más de 10 salarios mínimos legales mensuales, es válida la estipulación por escrito de un salario integral, que además del salario ordinario, incluya el pago de todas las prestaciones sociales, recargos por trabajo nocturno, horas extras, dominicales y festivos, pagos en especie, subsidios e intereses, con excepción de las vacaciones cuyo derecho se conserva.

De acuerdo con lo anterior, actualmente pueden pactar salario integral los trabajadores que devenguen 10 o más salarios mínimos legales mensuales.

En ningún caso el valor del salario integral puede ser inferior a 10 salarios mínimos legales mensuales más el factor prestacional correspondiente a la empresa, el cual no podrá ser inferior al 30% de dicha cuantía. Actualmente la cuantía mínima del salario integral es de $ 10.765.508 m/cte., el cual equivale a 13 salarios mínimos legales vigentes.

Siempre que durante la ejecución del contrato haya incremento del salario mínimo legal, y por tal razón, el salario integral quedare por debajo de los 10 salarios mínimos legales más el factor prestacional correspondiente a la empresa, el salario integral del trabajador se debe aumentar si se desea continuar bajo esta modalidad salarial.

El trabajador que desee acogerse al salario integral, deberá recibir la liquidación definitiva de su cesantía y demás prestaciones sociales causadas hasta la fecha, sin que por ello se entienda terminado su contrato de trabajo.

El monto del salario integral que acuerden libremente y por escrito el empleador y el trabajador, será la base para liquidar indemnizaciones por despido injusto y remunerar las vacaciones.

En cuanto a los aportes al SENA, al ICBF y a las cajas de compensación familiar, de los trabajadores con salario integral, estos deberán hacerse sobre el 70%.

Para cotizar a Colpensiones y al sistema de seguridad social integral en pensiones y salud, se toma como base el 70% del salario integral, siempre que este porcentaje no sea superior al valor de 25 salarios mínimos legales mensuales.

Hay que tener en cuenta que el factor exento para retención en la fuente en materia de salario integral es del 25%.

Lo ideal es que en la estipulación quede determinado cuáles son las prestaciones, recargos o beneficios integrados y cuáles son las bases económicas de su integración, dado que de la precisión con que se deje plasmado el acuerdo, dependerá que se eviten posteriores controversias.

Algunas reglas jurisprudenciales sobre el manejo de este salario son las siguientes:

Cuando el salario ordinario pactado sea igual a 10 salarios mínimos legales mensuales, y no se cuente con el factor prestacional de la empresa, se tendrá por tal el 30% de aquella cuantía, equivalente a tres salarios mínimos legales mensuales, es decir, el salario integral estará compuesto por 13 salarios mínimos legales mensuales.

Si el salario ordinario convenido es igual a 10 salarios mínimos y el factor prestacional de la empresa supera el 30%, este factor será el que deberá sumarse para cuantificar el salario integral.

Si el salario ordinario convenido es igual a 10 salarios mínimos y el factor prestacional de la empresa es inferior al 30%, se tendrá como factor prestacional el equivalente al 30%, que deberá adicionarse a los 10 smlm, para efectos de totalizar el salario integral. Es decir, en total 13 smlm.

Si el salario ordinario acordado supera los 10 smlm, y no se demuestra el factor prestacional de la empresa, se tendrá como tal el que acuerden las partes, siempre y cuando no sea inferior al 30% del salario ordinario convenido”. (CSJ, Cas. Laboral, Sent. abr. 25/2005. Rad. 21.396).

La Corte Suprema ha aceptado el pago de salario integral proporcional para jornadas inferiores a la máxima legal. Estimó que en el país es permitido pactar salarios en proporción al número de horas laboradas, siempre que se respete el mínimo legal (CSJ, Cas. Laboral, Sent. abr. 28/2009. Rad. 32310).

Obligaciones y prohibiciones

¿Cómo se debe hacer el pago?

El pago del salario en los términos y oportunidad señalados, es obligación primordial del empleador. El no hacerlo configura una grave violación de la ley y del contrato que puede dar lugar a la terminación unilateral con justa causa por parte del trabajador, circunstancia que genera indemnización a cargo del empleador.

El salario se paga por períodos iguales y vencidos acorde con la unidad de tiempo que se haya estipulado.

¿A quién se hace el pago?

El salario se paga directamente al trabajador o a la persona que él autorice por escrito en el lugar donde se presta el servicio, durante el trabajo, o inmediatamente después de que éste cese. Se tiene por no hecho el pago que se realiza en centros de vicio o lugares de recreo, en expendios de mercancías o de bebidas alcohólicas salvo que se trabaje en ellos.

¿Es posible el pago en moneda extranjera?

El salario se paga en moneda legal de curso nacional. No obstante, los pactos sobre pago en moneda extranjera, por ejemplo, en dólares o en bolívares, son válidos y no constituyen remuneración por trueque, ni salario en especie.

La regla para efectuar la conversión de las divisas a moneda colombiana, es tomar la tasa de cambio vigente del día en que se va a pagar la obligación.

¿Está prohibido el trueque?

El pago del salario en mercancías, fichas u otros medios semejantes está prohibido. La venta de mercancías o víveres por parte del empleador al trabajador sólo se permite si se cumple con las condiciones de libertad absoluta del trabajador para hacer sus compras donde quiera y de publicidad de las condiciones de venta.

¿Se puede rebajar el salario?

Unilateralmente el empleador no puede rebajar el salario pactado con el trabajador, pero es válido el convenio que se celebre en ese sentido, siempre que de las circunstancias no se deduzca un vicio de la voluntad y el trabajador no reclame en un tiempo razonable sobre el particular.

Según fallos recientes este tipo de acuerdos se deben dar con una claridad rotunda e inobjetable y no se pueden producir como una imposición unilateral.

¿Y si no se pacta el salario?

Si falta el pacto expreso sobre el monto del salario, se debe el que ordinariamente se paga por la misma labor. En ausencia de esta referencia se toman en cuenta la calidad, cantidad de trabajo y aptitudes del trabajador y las condiciones usuales de la región para establecer uno. Si no hay acuerdo de las partes sobre estos factores, la fijación se hará judicialmente.

¿Cuándo tiene derecho el trabajador a recibir salario sin prestación del servicio?

El trabajador tiene derecho a recibir el salario cuando por culpa o disposición del empleador no preste el servicio. Tal sería el caso del cierre voluntario del establecimiento por parte del empleador.

¿Es posible renunciar al salario?

En principio, toda prestación de servicios debe ser remunerada. Al trabajador no se le puede obligar a renunciar al derecho a percibir un salario como contraprestación por la ejecución de una tarea y no puede cederse total ni parcialmente dicho derecho, aunque la cesión se haga a título oneroso.

¿Cuáles son las reglas sobre retención, deducción y compensación?

El empleador no puede deducir, retener o compensar suma alguna del salario, sin orden suscrita por el trabajador, para cada caso, o sin mandamiento judicial. Quedan especialmente comprendidos en esta prohibición los descuentos o compensaciones por concepto de uso o arrendamiento de locales, herramientas o útiles de trabajo; deudas del trabajador para con el empleador, sus socios, sus parientes o sus representantes; indemnización por daños ocasionados a los locales, máquinas, materias primas o productos elaborados o pérdidas o averías de elementos de trabajo; entrega de mercancías, provisión de alimentos y precio de alojamiento.

Tampoco se puede efectuar la retención o deducción sin mandamiento judicial, aunque exista orden escrita del trabajador, cuando quiera que se afecte el salario mínimo legal o convencional o la parte del salario declarada inembargable por la ley.

Los empleadores quedarán obligados a efectuar oportunamente los descuentos autorizados por sus trabajadores que se ajusten a la ley. El empleador que incumpla lo anterior, será responsable de los perjuicios que dicho incumplimiento le ocasione al trabajador o al beneficiario del descuento.

Sin embargo, pueden deducirse o retenerse del salario sin autorización escrita:

- Las multas que estén previstas en el reglamento de trabajo por retrasos o faltas de asistencia al trabajo;

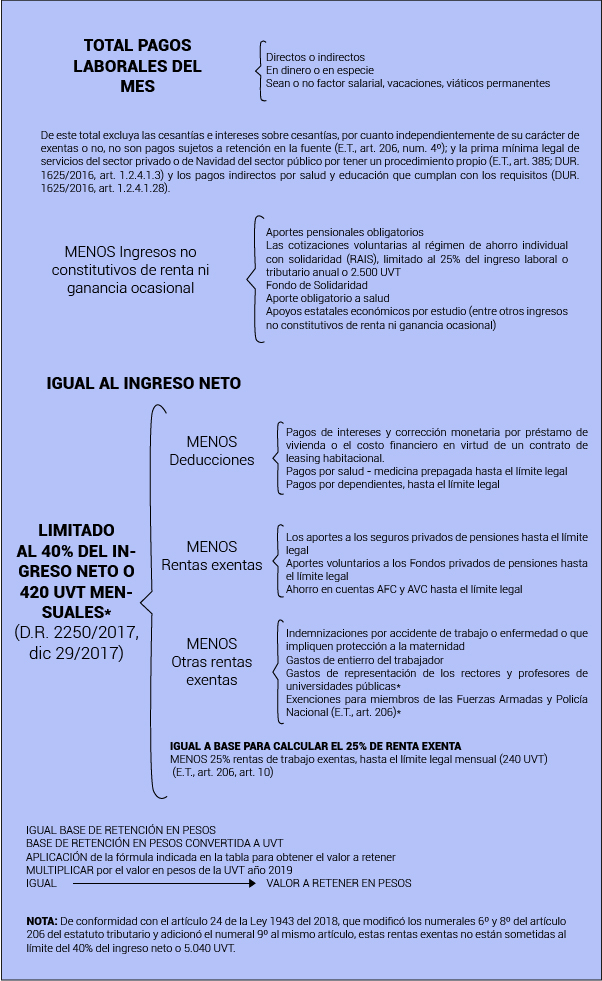

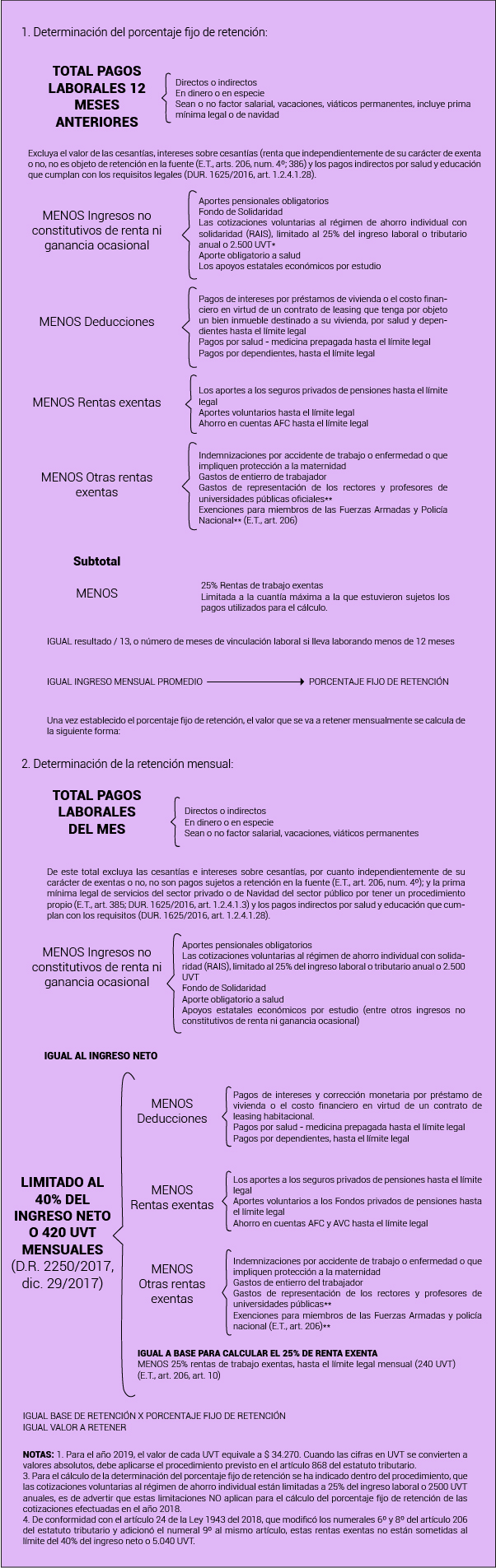

- La retención en la fuente por impuestos sobre la renta;

- Las cuotas sindicales ordinarias y extraordinarias, cuando el sindicato respectivo ha hecho la solicitud en forma legal; acorde con el Decreto 2264 de 2013.

- Las cuotas de amortización de préstamos otorgados por las cooperativas y bancos cuando la deuda conste en libranza debidamente firmada por el socio, y

- Los aportes o cotizaciones del trabajador para seguridad social.

Es pertinente tener en cuenta que la Ley 920 de 2004, consagra la obligación para los empleadores de deducir y retener de cualquier cantidad que vaya a pagar a sus trabajadores o pensionados, las sumas que estos adeuden a la caja de compensación familiar o cooperativas o fondos de empleados, cuya obligación conste en libranza, títulos valores, o cualquier otro documento suscrito por el deudor que para el efecto deberá dar su consentimiento previo.

Trámite de los préstamos

El empleador y su trabajador podrán acordar por escrito el otorgamiento de préstamos, anticipos, deducciones, retenciones o compensaciones del salario, señalando la cuota objeto de deducción o compensación y el plazo para la amortización gradual de la deuda.

Cuando pese a existir el acuerdo, el empleador modifique las condiciones pactadas, el trabajador podrá acudir ante el inspector de trabajo a efecto de que exija su cumplimiento, so pena de la imposición de sanciones.

Crédito por libranza

Cualquier persona natural asalariada, contratada por prestación de servicios, asociada a una cooperativa o pre cooperativa, fondo de empleados o pensionada, podrá adquirir productos y servicios financieros o bienes y servicios de cualquier naturaleza, acreditados con su salario, sus pagos u honorarios o su pensión, siempre que medie autorización expresa de descuento dada al empleador o entidad pagadora, quien en virtud de la suscripción de la libranza o descuento directo otorgada por el asalariado, contratista o pensionado, estará obligado a girar los recursos directamente a la entidad operadora.

Para poder acceder a cualquier tipo de producto, bien o servicio a través de la modalidad de libranza o descuento directo se debe cumplir la siguiente condición:

Que la libranza o descuento directo se efectúe, siempre y cuando el asalariado o pensionado no reciba menos del cincuenta por ciento (50%) del neto de su salario o pensión, después de los descuentos de ley. Las deducciones o retenciones que realice el empleador o entidad pagadora, que tengan por objeto operaciones de libranza o descuento directo, quedarán exceptuadas de la restricción contemplada en el numeral segundo del artículo 149 del Código Sustantivo del Trabajo.

Es decir que en este caso se vulnera la tradicional protección al salario mínimo.

Las cooperativas de ahorro y crédito o multiactivas de ahorro y crédito, las asociaciones mutuales y los fondos de empleados que son regulados por su normativa especial y vigiladas por la Superintendencia de Economía Solidaria, pueden ordenar retenciones hasta de un cincuenta por ciento (50%) del salario o pensión, incluidos los descuentos de ley. Los descuentos de los operadores de libranza no pueden superar el cincuenta por ciento del neto de salario o pensión.

Obligaciones del empleador o entidad pagadora

Todo empleador o entidad pagadora estará obligada a deducir, retener y girar de las sumas de dinero que haya de pagar a sus asalariados, contratistas, afiliados o pensionados, los valores que estos adeuden a la entidad operadora para ser depositados a órdenes de esta, previo consentimiento expreso, escrito e irrevocable del asalariado, contratista, afiliado o pensionado en los términos técnicos establecidos en el acuerdo que deberá constituirse con la entidad operadora, en virtud a la voluntad y decisión que toma el beneficiario al momento de escoger libremente su operadora de libranza y en el cual se establecerán las condiciones técnicas y operativas necesarias para la transferencia de los descuentos. El empleador o entidad pagadora no podrá negarse injustificadamente a la suscripción de dicho acuerdo.

La entidad pagadora deberá efectuar las libranzas o descuentos autorizados de la nómina, pagos u honorarios, aportes o pensión de los beneficiarios de los créditos y trasladar dichas cuotas a las entidades operadoras correspondientes, dentro de los tres días hábiles siguientes de haber efectuado el pago al asalariado, contratista, afiliado, asociado o pensionado en el mismo orden cronológico en que haya recibido la libranza o autorización de descuento directo.

Igualmente, el empleador o entidad pagadora tendrá la obligación de verificar, en todos los casos, que la entidad operadora se encuentra inscrita en el registro único nacional de entidades operadores de libranza.

Si el empleador o entidad pagadora no cumple con la obligación señalada por motivos que le sean imputables, será solidariamente responsable por el pago de la obligación adquirida por el beneficiario del crédito.

En caso de desconocerse el orden de giro estipulado en este artículo, el empleador o entidad pagadora será responsable por los valores dejados de descontar al asalariado, asociado, afiliado o pensionado por los perjuicios que le sean imputables por su descuido. Adicionalmente el empleador debe reportar todas las novedades que puedan afectar los descuentos tales como: retiros, incapacidades, inasistencias, vacaciones, etc.

En todo caso, ¿qué prohibiciones se mantienen?

Aunque exista autorización escrita, no puede hacerse retención o deducción del salario, cuando se afecte el salario mínimo legal o el convencional, o la parte inembargable del salario, o cuando el total de la deuda supere el monto del salario del trabajador en tres meses.

¿Cuál es el monto embargable del salario?

No es embargable el salario mínimo legal o convencional.

El salario solo es embargable en una quinta parte de lo que exceda el salario mínimo legal o convencional. Pero si el embargo se produce por demanda de una cooperativa para recaudo de obligaciones a su favor o dentro de un proceso por alimentos, puede embargarse hasta la mitad.

Ejemplo: Un empleador recibe una orden judicial, dentro de un proceso ejecutivo, de embargar hasta por un valor de $ 500.000 el salario de un trabajador que devenga $ 2.000.000 mensuales.

Para determinar el valor a descontar mensualmente se debe tener en cuenta:

- El salario mínimo legal en el 2019 y

- Que el empleador debe descontar mensualmente la quinta parte de lo que excede el salario mínimo legal o convencional.

$ 2.000.000 - $ 828.116 x 1/5: 234,376

Esta suma mensual puede ser descontada por mitades quincenalmente.

En caso de salario integral, la suma mensual a retener se establece con base en el monto total de dicho salario, es decir, que no se debe hacer distinción entre el salario ordinario y la parte correspondiente al factor prestacional.

¿Cómo funciona la prelación de créditos?

Los salarios son créditos preferentes, en el sentido que pertenecen a la primera clase de créditos privilegiados en donde ocupan el primer lugar, lo cual significa que, en el caso de una gradación de créditos, el salario prevalece sobre las costas judiciales que se causen en interés de todos los acreedores, las expensas funerales necesarias del deudor difunto y sobre los gastos de la enfermedad que haya padecido el deudor, y su pago es prioritario aun frente a hipotecas y prendas.

La ley de garantías inmobiliarias modificó el orden de prelación de créditos porque estableció que quien sea titular de cualquier clase de garantía inmobiliaria “tendrá derecho a que se le pague su crédito con preferencia a los demás acreedores que hacen parte del acuerdo” (...). Por tanto, la LGM no puede desconocer los derechos de los acreedores laborales y el crédito de garantías inmobiliarias debería cancelarse una vez se satisfagan dichos créditos (Actualidad Laboral 198, Lenis, Isaza).